前有良品铺子、来伊份,后有三只松鼠、上好佳,近年休闲零食品牌可谓是扎堆涌入A股市场,这不靠“蟹黄味瓜子仁”火遍大江南北的甘源食品也要冲击A股了,日前在收到证监会的反馈意见后,甘源食品再次更新了招股说明书。

虽然甘源食品不甘心只有“蟹黄味”系列产品,近年花费大量精力推动坚果类产品的发展,但最后大半营收、利润依然还是靠“蟹黄味”籽类炒货贡献。

并且在同行业休闲食品公司纷纷推出类似产品时,也不断失去着“蟹黄味”产品的独有性,而大力气发展的坚果类产品毛利还不足籽类炒货的一半,能否成功上市犹未可知,而未来如何做出差异化产品却是个实在的问题。

籽类炒货贡献大半营收,但差异化仍然难以实现

甘源食品是以籽类炒货、坚果果仁和谷物酥类为主导的休闲食品生产企业,目前主要产品包括瓜子仁、蚕豆、青豌豆、豆果、果仁、米酥锅巴、麻花、江米条等在内的近百种多品类休闲零食组合。

2016-2018年以及2019年上半年,甘源食品实现营业收入分别为7.08亿、7.88亿、9.11亿以及4.49亿,复合年增长率为13.45%,归母净利润分别为4928.31万、6212.77万、1.2亿以及5455.13万,复合年增长率为55.96%。

虽然看起来甘源食品的增长率还不错,但在普遍成上升趋势的休闲零食行业中,无论是营收规模还是增长速度都没有什么优势,2018年同行业的洽洽食品、三只松鼠、盐津铺子等分别实现营收41.97亿、70.01亿和11.08亿。

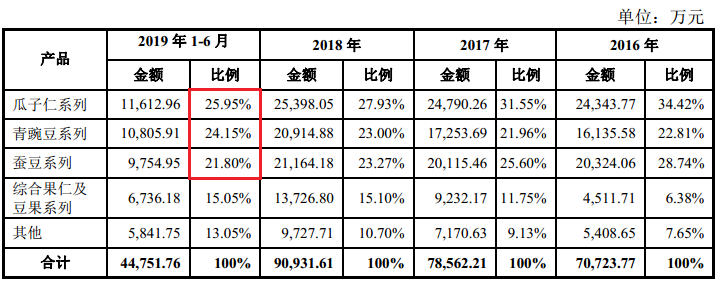

甘源食品有着近百种休闲零食组合,但主要营业收入还是来自主要的瓜子仁、青豌豆以及蚕豆系列,2016-2018年以及2019年上半年,这三类产品收入分别占总营收85.97%、79.11%74.2%和71.9%。

以爆款“蟹黄味瓜子仁”为代表的籽类炒货撑起了甘源食品的大半营收,只是2016年以后,在大众消费向“养生零食”转变的档口,甘源食品迎合市场推出自己的“每日坚果系列”,即综合果仁及果豆系列,2019年上半年营收占比已增长至15.05%。

不过,在如今竞争惨烈的休闲零食市场上,甘源食品也异常明显,营收非常依赖籽类炒货,但无奈市场同质化现象严重,难与其他有所区分,头部品牌三只松鼠、百草味、良品铺子纷纷推出“蟹香味瓜子仁”、“蟹香蚕豆”等炒货系列,口味上并无很大差别。

此外,甘源食品近年着重发力的综合果仁及果豆系列也撞上其他品牌“每日坚果系列”,可能在坚果种类和数量上略有区别,但对于消费者来说,这点儿区别还不足以让甘源食品脱颖而出,而这也体现在甘源食品并不算快的增长速度上。

值得一提的是,2014年食品添加剂督查抽检时,甘源食品的“肉松味瓜子仁”、“蟹黄味瓜子仁”等产品由于过氧化值超标抽检不合格,而2015年,北京食药监局监督检查时,再次发现甘源牌“蟹黄味瓜子仁”过氧化值不合格。

过氧化值不合格是瓜子类产品检验不合格的“重灾区”,通常由于加工、保存方法不当,或是密封性不好等原因,这可能会让瓜子吃进口中有一种苦味。

助推养生坚果系列,但毛利率仍不足瓜子仁系列一半

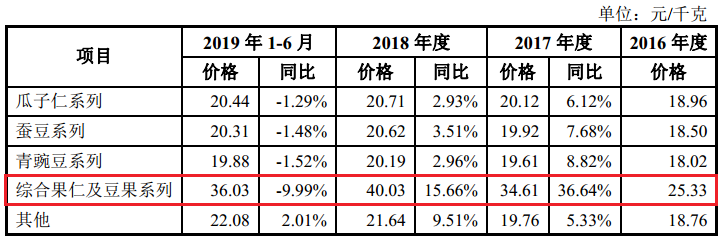

2016年和2017年甘源食品曾有过两次普遍提价,三种系列籽类炒货价格从2016年18元左右上涨至2018年20元不等,而涨幅最明显的还是果仁及豆果系列,从2016年25.33元上涨至2018年20.03元,涨幅达58.03%。

再加上近年瓜子仁、青豌豆、蚕豆等主要原材料及辅料市场价格整体呈下降趋势,甘源食品整体毛利率有所上升,2016-2018年分别为36.34%、37.81%、40.45%,2019年上半年进一步上升至41.16%。

不过,这毛利率水平相较于同行还是偏低,在招股书中甘源食品选取了同行业洽洽食品、盐津铺子、有友食品、养元饮品和西麦食品进行对比,2016年以来,甘源食品毛利率均低于其余五家毛利率的平均值。

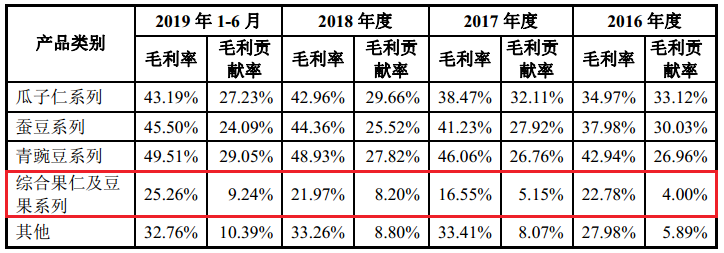

瓜子仁系列、青豌豆系列和蚕豆系列籽类炒货作为甘源食品的主打产品,其合计毛利贡献率占比较大,但由于公司业务向坚果系列倾斜,依然略有下降,2016-2018年以及2019年上半年,其毛利率贡献度分别为90.11%、86.79%、83%和80.37%。

同时果仁及果豆系列毛利贡献率则从5%上升至9.24%,不过相比主打系列,贡献度依然很小。

事实上,前面也提到,涨价后的果仁及豆果系列价格几乎是籽类炒货价格的两倍,仅2019年上半年价格差距略有收窄,但由于坚果系列成本也远高于瓜子等炒货的成本,果仁及豆果系列的毛利率其实只有籽类炒货的一半。

在瓜子仁系列等籽类炒货的毛利率纷纷超过40%的时候,果仁及果豆系列毛利率最高只有25.26%

产能利用率低,大量募资还要扩产能?

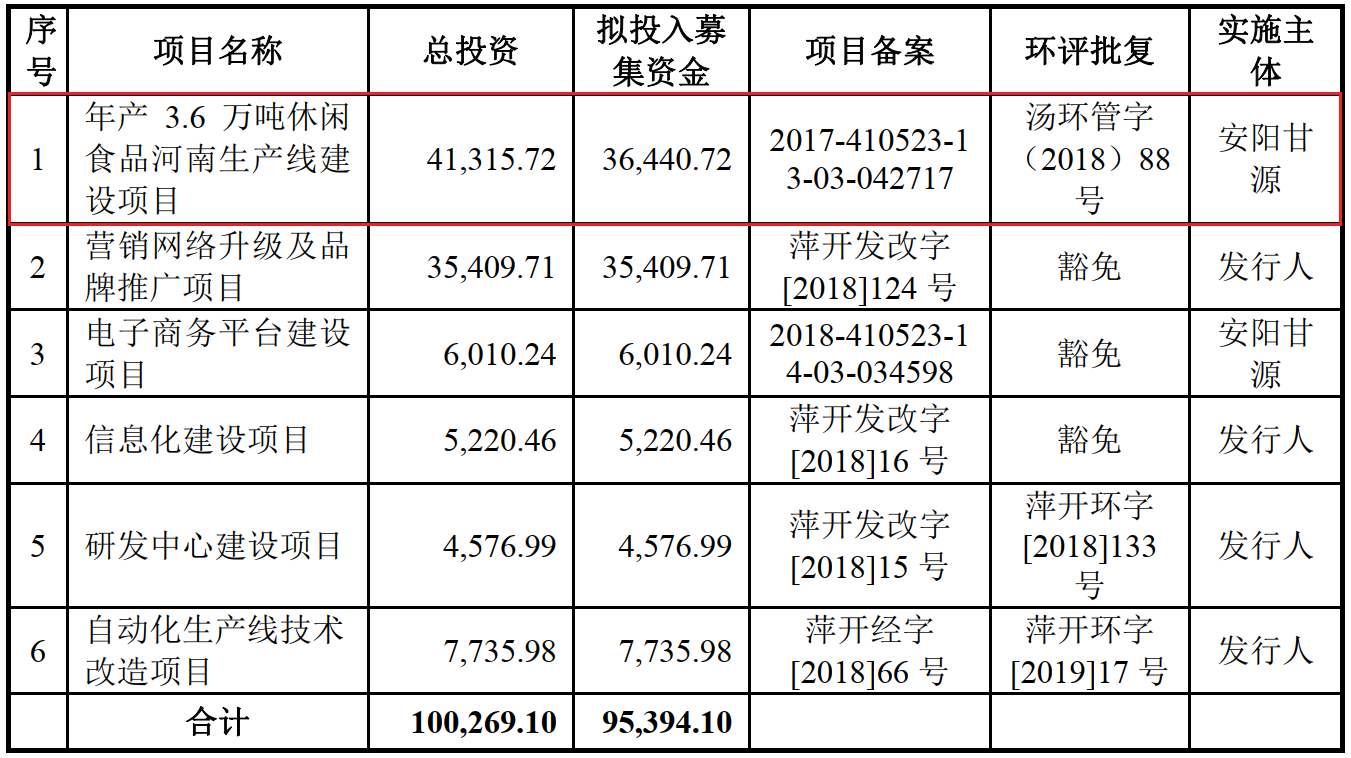

本次上市甘源食品计划募集资金9.54亿,其中3.64亿用于“年产3.6万吨休闲食品河南生产线项目建设”,占总募资金额38.16%,3.54亿用于“营销网络升级及品牌推广项目”,占总募资金额37.11%,剩余2.34亿被用于包括“研发中心建设项目”在内的4种项目,合计占总募资金额24.74%。

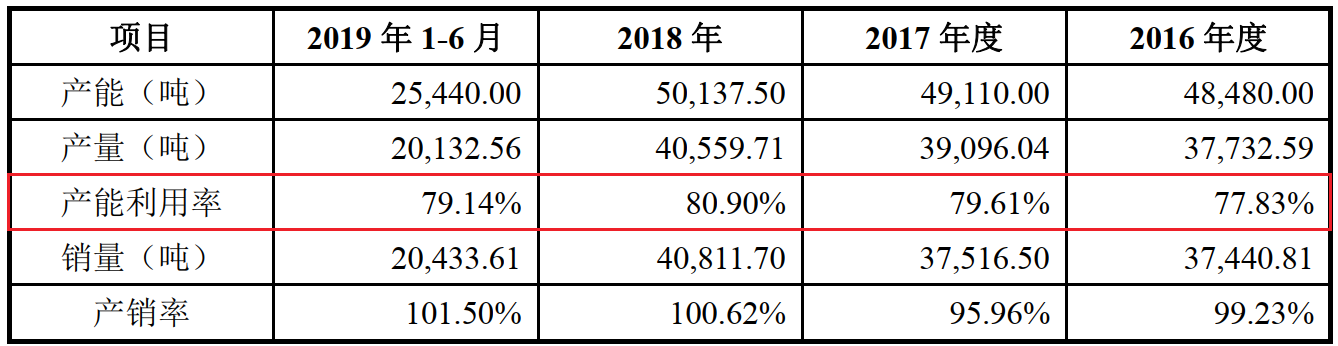

不过猫妹却注意到,占本次募资金额比重最大的项目是为了扩产休闲食品生产线,而往年甘源食品的产能利用率却并不高。

2016-2018年以及2019年上半年,甘源食品所产休闲食品总量分别为3.77万吨、3.91万吨、4.06万吨以及2.01万吨,所对应的产能利用率分别为77.83%、79.61%、80.9%以及79.14%,基本不足8成。

另外,2016-2018年以及2019年上半年,甘源食品产销率分别为99.23%、95.96%、100.62%以及101.5%,仅2018年以来才能保证产销率超过100%。

也就是说,目前甘源食品所能达到的产量完全能够覆盖销售需求,即使市场需求有所增加,以目前全部产能来说也是没有什么压力的,这么低的产能利用率却还要募集资金扩大产能,甘源食品的举动也是有点自相矛盾。

曾经甘源食品花费1200万与黄晓明签下两年的品牌代言合同,让业绩有不错的增长,但未来业绩还能不能继续增长,产品差异化是问题之一,不过仅从这次的募资用途来看,甘源食品似乎还没有找到解决的办法。